百亿肉毒素市场四强争霸或改写!复星、华东、爱美客等争相竞逐

2023-05-01

来源: drugdu

296

296

肉毒素市场略显平静的竞争格局将被打破。

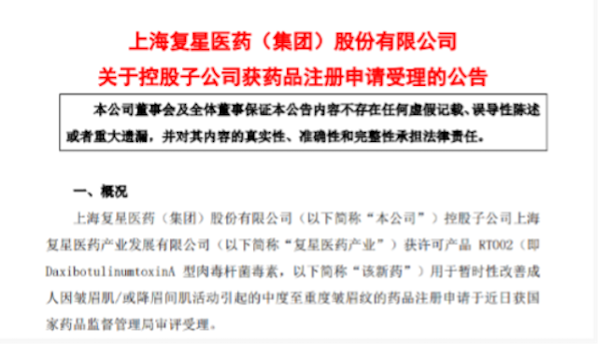

近日,上海复星医药(集团)股份有限公司(简称:复星医药)宣布,控股子公司上海复星医药产业发展有限公司(简称:复星医药产业)许可引进的RT002(即Daxibotulinumtoxin A型肉毒杆菌毒素)用于暂时性改善成人因皱眉肌/或降眉间肌活动引起的中度至重度皱眉纹的药品注册申请于近日获国家药品监督管理局审评受理。这也意味着,复星医药半只脚踏进了肉毒素赛道。

除了复星医药外,爱美客、华东医药、康哲药业、昊海生科等众多国内厂商都在布局肉毒素领域。作为医美的热门赛道,目前我国的肉毒素市场仍处于“四分天下”的局面,国产的衡力(兰州生物)、美国的保妥适(艾尔建)、英国的吉适(益普生)和韩国的乐提葆(Hugel)是国内获批上市的仅有的四款肉毒素产品。

业内预计,未来,3-5年内将有七款肉毒素产品上市,行业格局将面临进一步的变革,竞争也将割不断加剧。在上市公司频频入局的背景下,国内肉毒素市场原本四强争霸的局势或将改变。

复星重金引进肉毒素累计研发投入超3亿元。

国内厂商切入肉毒素领域,大多以境外引进代替自研。RT002也是由复星医药引进的产品。2018年,复星医药控股子公司复星医药产业与RevanceTherapeutics达成合作许可,在中国大陆、香港及澳门区域内独家使用、进口、销售及其他商业化(不包括制造)RT002,授权应用领域包括美容适应症和治疗适应症,复星医药产业根据约定向Revance支付至多8800万美元的许可费用以及支付相应的销售里程碑款项。截至2023年2月,复星医药对RT002累计研发投入超3亿元。

作为生物制品,RT002拟用于两种适应症,一种为美容适应症,如改善中度至重度皱眉纹;另一种则是治疗适应症,如成人颈部肌张力障碍。该药物的美容适应症已于2022年9月获美国FDA批准;截至公告发布,该新药用于治疗成人颈部肌张力障碍的新适应症上市申请正在接受美国FDA的监管审查,在中国境内(不包括港澳台地区)已完成III期临床试验。

RT002的美容适应症即消费者熟知的肉毒素项目。据了解,该产品是基于Revance专有的TransMTs技术平台开发出的含有稳定肽制剂和高度纯化的A型肉毒杆菌毒素的新一代神经调节剂,除皱效果的中位持续时间为6个月。

针对产品上市销售计划表等问题,复星医药在公告里表示,不同的药品因其各自销售渠道布局的不同,实际销售情况可能存在不同程度的差异,2022年度,其他注射用A型肉毒毒素在中国销售金额约为5.46亿元。此外,RT002在中国境内进行商业化前尚需(其中主要包括)获得药品注册批准等。本次获药品注册申请审评受理不会对集团现阶段业绩产生重大影响。由于医药产品的行业特点,药品具体销售情况可能受到(包括但不限于)用药需求、市场竞争、销售渠道等因素影响,具有较大不确定性。

“传统医药企业具有跨界医美的先天优势。”在业内人士看来,传统医药企业转型医美,其优势在于原有的相关技术积累对医美转型具有较大的协同作用;医疗企业在供应链和经销商渠道方面同样具备优势。

复星医药在医美领域布局已久,尤其是控股子公司复锐医疗科技已成为医美领域龙头企业。复星医药2022年财报显示,复锐医疗科技实现营业收入3.54亿美元、净利润4008万美元,同比分别增长20.5%、23.2%。

“医疗行业带量采购未来将会是一个常态,”上述业内人士表示,传统医药企业为了适应新的市场趋势,提升消费者常用的弱医保、非医保类消费医疗以及健康产品收入规模,提升类消费医疗产品在企业总收入中的比重,诸如在产品上开展了消费品化、非集采化的尝试与探索,加大了在非医疗机构渠道的资源投入和产品种类的扩张等。

不过,企业转型医美市场仍需要一个过程。肉毒素注射作为轻医美的一个种类,技术壁垒和审批的门槛比玻尿酸更高,在一定意义上比创新药的门槛还要高,审批流程一般从立项到获批需要8-10年,就算从海外收购也需要大概5-6年的时间。关于RT002后续的审批情况,《医药经济报》新媒体中心将持续关注。

近百亿市场激战升级肉毒素四强或迎破壁人

目前,肉毒素产品在国内医美行业中较为火爆。公开数据显示,2022年,注射肉毒素是非手术类医美项目消费的第一位。随着中国求美者数量持续增加,消费者消费能力、消费意愿的不断提升,预期未来五年中国大陆的肉毒素产品销售将呈爆发式增长,2025年销售额将达到125亿元,成为与美国及欧盟并驾齐驱的全球三大市场之一。

面对广阔的市场,肉毒素正在成为各大企业的“抢滩高地”。除复星医药之外,爱美客、华东医药、康哲药业均在肉毒素板块有所布局:

2021年6月,爱美客拟使用超募资金约8.86亿元对韩国Huons Bio进行增资并收购其部分股权,该公司肉毒素产品Hutox在国内已进入临床III期,爱美客拿下Hutox在中国的独家代理权。在国内已到临床三期,预计于2024年获批上市,有望成为国内第五家获批的肉毒素产品。

2020年8月,华东医药与韩国上市公司Jetema签署战略合作协议,获得其A型肉毒素产品在中国的独家代理权。Jetema于2021年在中国申请临床A型肉毒素产品的IND,预计于2024年获批上市。

2021年3月3日,昊海生科与美国Eirion签署股权投资协议和产品许可协议,Eirion授权昊海生科外用涂抹型A型肉毒素产品ET-01、注射用A型肉毒素产品AI-09,目前美国处于研发阶段。

2022年3月22日,广州因明生物医药科技有限公司宣布,其通过自主创新研发的注射用重组A型肉毒毒素已获得《药物临床试验批准通知书》,即将在中国开展药物临床试验。

在中国内地,国家相关监管部门对肉毒素产品的管制非常严格,市场准入门槛极高,从2009年美国艾尔建生产的第一款肉毒素进入中国算起,十三年间国内获批上市的肉毒素产品仍只有四款,分别为艾尔建旗下的保妥适、兰州生物的衡力、Hugel的乐提葆和益普生的吉适,国产肉毒素仅衡力一款产品。

其中,艾尔建旗下的保妥适是市场份额第一的产品,目前保妥适产品市场份额保持在65%以上。2022 年度其全球销售额已经达到了 53.34 亿美元。作为国内医美行业重要市场部分,2020年之前,肉毒素主要由艾尔建的保妥适和兰州生物的衡力二分天下。

一位医美行业人士曾表示,肉毒素是具备市场空间的,目前国内仅四款产品获批,且仅有两款产品表现强劲,保妥适是高端的代表,衡力性价比较高,吉适和乐提葆由于入局时间较短目前市场表现较为逊色。

总的来说,我国肉毒素发展仍处于初期阶段。据数据统计,国内肉毒素约占非手术类项目的33%,而在发展较为成熟的美国市场占比为76%,两者之间差距具有广阔想象空间。从“二选一”到“四强争霸”都不是最终的答案,只是行业漫长发展过程中的关键节点。在未来5年时间,现有格局大概率会被再次打破。在更多的产品获批后,不仅对目前市场上的这四大品牌的地位会形成冲击,同时也会产生价格战,让更多的医美客户受益。

网址:

http://news.pharmnet.com.cn/news/2023/04/20/579173.html

责编: editor

相关News

- 口服减重新星!恒瑞GLP-1R/GIPR激动剂Ⅱ期研究成功 2026-02-13

- 第一三共注射用德曲妥珠单抗新适应症在中国获突破性治疗认定,用于乳腺癌辅助治疗 2026-02-13

- 替尔泊肽单药治疗适应症获批 推动2型糖尿病管理范式升级 2026-02-13

- 口服胰岛素上市折戟 华润医药拟出售天麦生物 2026-02-13

- 翰宇药业醋酸格拉替雷注射液获得美国FDA批准 2026-02-13