在SVB(Silicon Valley Bank)的崩溃后,医疗保健公司可能会转向大型银行

2023-03-17

来源: drugdu

397

397

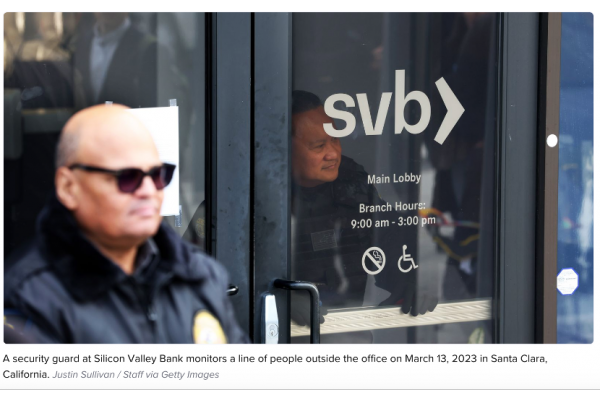

上周地区性银行Silicon Valley Bank和Signature Bank的崩溃可能会导致医疗保健初创公司转向传统的大型银行寻求业务发展,并优先保守现金。SVB的崩溃给对上述类型的初创公司造成了一个财务空洞,暂时锁住部份公司了资金流动,并切断了医疗保健初创公司的短期资金来源。

作为医疗保健公司的主要银行和贷款人,SVB去年的客户存量占美国创投的科技和生物科技公司总量的半数之多。

"此刻,我认为大多数公司正在寻求安全,转向大银行,"医疗投资公司Flare Capital的合伙人Ian Chiang说道,“也许这是一个有点过度反应的反应,看看接下来会发生什么。”

“但是,根据公司的规模,这些公司可能仍然会将资金存入地区性银行。超过10亿美元估值的医疗保健“独角兽”可能无法在足够保持在联邦存款保险公司250,000美元的保险限额下拥有多个银行账户”Chiang说。

他补充说,“早期阶段的公司可能仍然倾向于与地区银行合作,只要他们保持存款在FDIC保险限额以下。”

《金融时报》等媒体周一报道,包括摩根大通、花旗和美国银行在内的大型银行正被小型放贷方的资金转移请求所淹没。为了满足需求,这些银行缩短了申请等待期,花旗的私人银行部门试图在申请后一天内开立账户,而通常的周转时间是一到两个星期。

“但转向大型银行可能会阻碍医疗保健公司获得快速的短期资金。像SVB这样的地区银行可以为公司提供可靠的短期现金需求。而在大型银行获得这些贷款通常要困难得多”Rock Health的创始人兼CEO Bill Evans说。

West Monroe的并购部门合伙人Brad Haller表示,也不清楚包括所谓的四大银行在内的大型放贷方是否愿意做传统上通过地区银行完成的小型风投交易。

“我认为这将造成长期影响,交易数量会减少,风险投资公司获得的资金也会减少,最终会影响创新,”Haller说道。

银行业不确定性的出现,正值医疗保健行业融资规模下降之际,相比疫情时期,医疗保健和生物技术的首次公开募股也出现停滞。2022年,医疗保健领域的融资规模从去年的291亿美元降至153亿美元。

“在目前不确定的经济环境下,医疗健康初创企业正专注于各种方式来延长其现金流时间窗口”,Chiang说。

“我认为,越来越多的创始人将专注于如何提高其资本配置的效率,而不是像过去一样追求增长成本,”他说。

https://www.healthcaredive.com/news/fall-of-svb-hits-healthcare-sector-as-federal-regulators-step-in/644822/

责编: editor

相关News

- 口服减重新星!恒瑞GLP-1R/GIPR激动剂Ⅱ期研究成功 2026-02-13

- 第一三共注射用德曲妥珠单抗新适应症在中国获突破性治疗认定,用于乳腺癌辅助治疗 2026-02-13

- 替尔泊肽单药治疗适应症获批 推动2型糖尿病管理范式升级 2026-02-13

- 口服胰岛素上市折戟 华润医药拟出售天麦生物 2026-02-13

- 翰宇药业醋酸格拉替雷注射液获得美国FDA批准 2026-02-13